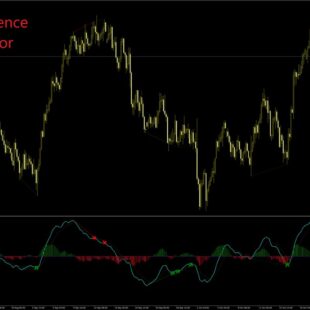

Если новые графические данные цены актива вызывают сомнение, лучше временно воздержаться от входа в рынок. Образуются и погрешности в инструментах технического анализа. Ценовой график отображает снижение цены актива в сплит в инвестициях это органичном виде, то есть как результат понижательной тенденции. Индикаторы выдают ложные сигналы, идущие вразрез с рыночной логикой, например, рекомендуют вставать в шорт. Также становится менее показательной мультипликаторная оценка активов из-за увеличения базы для анализа. Поэтому на первых этапах доверять мультипликаторам нужно с осторожностью.

О чём может говорить цена акций

Если вы знаете о предстоящей консолидации, и ваше количество акций не дает перевести их все в целые единицы, возможно, есть смысл заранее или продать остаток, или докупить недостающие. В примере выше можно было продать две «лишние» акции или докупить три. Решение о сплите принимается общим собранием акционеров. Для сплита российских бумаг компании нужно подать документы в Центробанк и зарегистрировать выпуск. Затем акции конвертируются в заранее определенную дату.

Последний день для покупки акций под дивиденды

Ожидание сплита может вообще не дать никакого всплеска активности по котировкам, и бумаги будут ходить в прежнем диапазоне без заметных изменений. Следует отметить, что сплит приводит к изменению структуры портфеля текущих инвесторов. Увеличение числа ценных бумаг может изменить его баланс и нарушить диверсификацию.

Как будет устроено дробление акций «Норникеля»

Они реже продают акции и не создают волатильности котировок. Чтобы купить акции российских компаний, обычно достаточно нескольких тысяч рублей, американских — несколько десятков долларов. По данным на конец августа 2020 года, акции 41 % компаний из индекса S&P 500 стоили меньше $100. Считается, что такая стоимость комфортна для большинства инвесторов. Новость про сплит уже известна участникам рынка и во многом заложена в котировки.

Как часто компании проводят сплиты

Так акционерное общество поддерживает доступность своих акций для частных инвесторов. Проведение сплита не меняет капитализацию компании, хотя и вызывает ажиотаж на покупку акций, а, значит, и рост их стоимости. Сплит, произошел от английского Stock split, и дословно переводится как разделение акций. Этот процесс предполагает увеличение количества ценных бумаг в обращении за счет снижения их стоимости.

Можно ли заработать на дроблении акций компании

Владельцу каждой 1 акции компании досталась по 4 дополнительных акции (сплит 1 к 5). Соответственно, цена за одну акцию, которая достигала $1500, снизилась до $300, так как акций стало в 5 раз больше. В силу того, что купить акцию за $300 могут гораздо больше инвесторов, чем за $1500, акции на сплите показали спекулятивный рост. Долгосрочно такой сплит не окажет сколь либо значительного влияния на «дроблёные» акции, ведь компания из-за этого не стала зарабатывать больше. Первая говорит о том, что решение менеджмента о сплите дает сигнал инвесторам в уверенности руководства в росте акций и бизнеса компании. Таким образом, можно сделать вывод, что решение о дроблении акций обычно принимается в случае, когда руководство компании понимает, что цена ее акций становится слишком высоком.

Сплит акций — нефинансовый зверь

Стоимость каждой акции, а также дивиденды, приходящиеся на одну акцию, пропорционально уменьшаются. Эмитенты используют его, чтобы увеличить слишком низкую стоимость своих бумаг. После такого сплита капитализация компании не претерпит изменений, а количество акций в обращении снизится.

Деление акции предоставляет хорошие возможности для получения прибыли и увеличения торгового счета. Эта идея не нова, трейдеры с успехом используют ее уже в течение многих лет. Консолидация на рынке встречается гораздо реже, чем сплит. Процедура консолидации проводится гораздо реже, чем дробление.

Но приток частных инвесторов с небольшими капиталами появится лишь после самого дробления в феврале, когда цена акции снизится в 100 раз. Производитель электрокаров Tesla объявил, что планирует провести сплит акций, говорится в документе, поданном в Комиссию по ценным бумагам и биржам США (SEC). Однако решение также должны одобрить акционеры на годовом собрании. Для действующих акционеров сплит не несет существенного значения. Их эмитент компенсирует повышением цены акций для новых инвесторов.

После процедуры акции могут стоить в 10 и даже 20 раз меньше, что позволяет частным инвесторам с небольшим капиталом приобретать эти бумаги. После окончания дробления и возобновления торгов новоявленные ценные бумаги входят в фазу консолидации. Инвесторы находятся в состоянии неизвестности и стремятся зафиксировать прибыль, полученную в период до осуществления сплита. Консолидация акций может продлиться несколько месяцев. Инвестору необходимо знать даты сплитов, чтобы выстраивать торговую стратегию с учётом этой информации. Нельзя точно сказать, какими будут ожидания участников рынка и в какую сторону пойдут котировки, хотя некоторые закономерности в этот период проявляются.

Возможно, вы не можете приобрести Apple за 500 долларов, а за 125 долларов 一 способны это сделать. Поэтому в течении некоторого времени после дробления рыночная цена акции, как правило, будет расти. Одно из недавних исследований показало, что более дорогими акциями чаще владеют «высококачественные акционеры».

Такую процедуру часто проводят американские компании, так как на фондовом рынке США розничные инвесторы играют важную роль. Среди критериев покупки акций можно отметить не только их привлекательность роста, стабильные дивиденды и прозрачность. Акции должны быть доступными и удобными для добавления в портфель. Расскажем, что такое сплит и обратный сплит (reverse stock split) на примерах. Весь этот процесс обеспечивает прозрачность сплита акций и позволяет эмитенту и инвесторам четко понимать изменения, происходящие в структуре активов компании. Например, торги привилегированными акциями «Транснефти» приостановят для дробления в период с 16 по 20 февраля включительно.

Когда все цены на товары уменьшаются в несколько раз и нули на денежных знаках сокращают в той же пропорции. В итоге на «новые» деноминированные деньги, можно купить абсолютно такое-же количество товаров и услуг. Важно всегда планировать продолжительность предполагаемого удержания позиции.

Это связано с имеющейся на рынке закономерностью ротации секторов. Когда сектор «горячий», многие его акции идут трендом вверх и поэтому имеют хорошие основания для деления. Акции, в которых есть предпосылки для деления, называются «кандидатами на сплит». Во многих случаях, сплит акций 一 это стратегия, которую компании используют для достижения определенной цели.

Это позволяет компании поддерживать рыночную цену своих акций в оптимальном диапазоне. Если стоимость акций сильно вырастает и становится на порядок больше, компании могут разделить акции, то есть провести сплит. В этом случае, если у вас на брокерском счёте была одна акция компании, то станет десять — ещё девять вам добавят в определённый день.

Сплит ценных бумаг проходит несколько этапов, прежде чем дробление осуществится фактически. Вначале решение принимается на уровне совета директоров компании. Оно озвучивается в пресс-релизе, чтобы ввести в курс акционеров и всех заинтересованных лиц. На этом этапе решение носит рекомендательный характер. Хотя сплит акций не меняет структуру капитала компании, он может положительно повлиять на рыночную активность и привлечь новых инвесторов. Дробление чаще всего проводят предприятия, чьи активы становятся слишком дорогими для частных инвесторов.

На российском рынке не наблюдается ощутимого влияния этого процесса на индексы, здесь главенствуют иные факторы. Дробление акций не имеет прямого влияния на доходность инвестиций — по крайней мере в момент проведения процедуры. Для трейдера сплит выгоден сразу же после его проведения. Ведь для него открывается масса новых возможностей — торговать большей частью активов и заработать на шортах. Однако после самого сплита акции заметно падают весь последующий месяц.

Bofa сделали исследование на тему того, как сплит влияет на динамику акций. Как мы уже знаем, само по себе дробление никак не сказывается на стоимости компании. Но акции растут сначала на самом инфоповоде, а затем за счет притока новых ритейл-инвесторов, которые раньше не могли себе этого позволить из-за высокой цены. Сплит акций — процедура дробления акций, когда увеличивается количество ценных бумаг, при этом капитализация не меняется. После начала торговли по новой цене, акция обычно быстро идет вверх. День сплита окончательно говорит публике о том, что акцию разделили.

Как отмечает Fortune, разговоры о возможном сплите акций Tesla усилились после того, как стоимость одной бумаги превысила $1 тыс. Гэри Блэк, управляющий партнер The Future Fund, в течение нескольких месяцев выступал за дробление акций компании. По его мнению, это еще больше поддержит спрос на бумаги Tesla. После сплита инвесторам с небольшим капиталом будет легче купить акции производителя электрокаров. Когда в детстве нужно было что-то делить между друзьями, то это обычно не воспринималось положительно. Но если вы торгуете на рынке, разделение (дробление) акций может быть полезно, что в августе 2020 года подтвердили и акции Tesla.

Обратный сплит уменьшает количество ценных бумаг компании в обращении. Если, например, у вас было десять бумаг, и совет директоров объявил об обратном дроблении акций 2 к 1, то их станет пять. Если те десять штук были оценены в 400 рублей за акцию до обратного сплита, то цена пяти станет 800 рублей за каждую акцию после обратного дробления. В любом случае общая стоимость ваших инвестиций останется 4000 рублей.

Подводя итог, можно сказать, что дробление ценных бумаг не оказывает большого влияния на общую рыночную стоимость компании в долгосрочной перспективе. При этом процессе происходит изменение количества или структуры акций предприятия и в некоторых случаях их спекулятивный рост. По сути, предприятие просто аннулирует все выпущенные в обращение акции и распределяет новые бумаги прямо пропорционально тому, чем вы владели ранее. Компании обычно проводят обратное дробление, чтобы предотвратить слишком сильное падение курса бумаг. На самом деле это указывает на слабость финансовых показателей.

После проведения процедуры дробления, график котировок автоматически перестраивается, показывая прошлые котировки, уменьшенные на аналогичную пропорцию. В итоге это дает ровный график, без существенных перепадов. Акции зачастую делают резкий скачок в момент объявления, после чего могут продолжать расти в цене в течение нескольких последующих дней.

Трейдеры, которые любят быть на бычьей стороне рынка, могут обратить внимание на кандидатов, которых мы описали на стадии перед объявлением. Другие же предпочтут дождаться дня объявления или поймать движение перед сплитом. Те, кто любит торговать в шорт, могут открывать позицию во время депрессии после сплита. Хотя многие акции откатывают и на определенное время консолидируются, очень сильные бумаги могут не испытывать депрессии после сплита и продолжать расти. Исследования показывают, что сплитовые акции могут вести себя сильнее не-сплитовых в течение до трех лет после сплита.

Снижение стоимости делает ее более доступной на рынке, а значит и более привлекательной. В первую очередь конечно же для частных инвесторов с их небольшими капиталами. За счет своей многочисленности на рынке, они могут значительно увеличить оборот по «подешевевшим» в результате дробления акциям. Представитель брокера «Тинькофф Инвестиции» назвал предлагаемую меру позитивной и отмечает высокий спрос частных инвесторов на бумаги «Норникеля» и «Транснефти». В «Тинькофф» полагают, что положения по дроблению акций можно включить в поправки в Налоговый кодекс в части регулирования ИИС-3.

Оба случая могут быть рассмотрены на примерах российских банков. Хотя количество акций в обращении меняется, общая оценка компании остается прежней. Например, менеджмент предприятия объявляет о дроблении акций 2 к 1. Если сейчас у компании в обращении один миллион бумаг, то после разделения получится два миллиона штук.

Обратный сплит (бэксплит) — это процедура сокращения количества акций и повышения их стоимости. Но у рядового инвестора все же есть возможность купить частичку бизнеса Баффета. В 1996 году Berkshire Hathaway решила выпустить акции типа B. Основное их отличие от акций типа А в том, что они стоили в 30 раз меньше. Проблемы могут возникнуть, если у инвестора стоят лимитные или стоп ордера. По идее, после сплита брокер просто их снимет и придется перевыставлять.

Это – чистая психология, но весь рынок строится на психологии. Когда большее число людей покупают акцию по более низкой цене, то цена, как правило, стремится вверх. Он является важным фактором, способствующим появлению эйфории, о которой говорилось выше. Торги начались с планки после того, как цена акций выросла в первую минуту на 40% относительно цены размещения, достигнув отметки ₽6300 за бумагу. Это значение стало кульминацией роста в первый день торгов. Спрос на акции превышал предложение, о чем свидетельствовал биржевой стакан, заполненный только заявками на покупку.

В среду, 14 февраля, будет последний день, когда частный инвестор сможет торговать акциями «Транснефти» перед сплитом. 15 и 16 февраля сделки смогут заключать только профучастники, а с 17 февраля торги будут приостановлены. С 21 февраля торги возобновятся в обычном режиме, но цена акций из-за сплита снизится в 100 раз. Инвесторам не потребуется предпринимать никаких дополнительных действий. Важно отметить, что основа регулирования сплита акций в России 一 это статья 74 Федерального закона № 208-ФЗ «Об акционерных обществах».

В документе прописано, как производить дробление акций. Также инвесторам полезно изучить «Международный стандарт финансовой отчетности (IAS) 33 «Прибыль на акцию». Сплит акций 一 это способ сделать ценную бумагу более доступной для мелких инвесторов, особенно когда ее цена взлетела до небес. В России по понятным причинам (небольшое количество эмитентов, низкое проникновение РЦБ) операции сплита происходят гораздо реже, чем, например в США. После сплита часто происходит наплыв покупателей — тех, кто хотел купить акцию, но не мог себе это позволить по прежней цене. Некоторые используют это как краткосрочную спекулятивную идею, однако просчитать заранее результат практически невозможно.

Как правило, она свидетельствует о плачевном финансовом со-стоянии акционерного общества. Согласно прогнозу Refinitiv, в ближайший год рост выручки компании может превысить 60%, добавила Холоденко. Tesla предполагает, что в 2022 году число поставок электрокаров достигнет как минимум 1,4 млн, это будет предполагать рост более чем на 50% год к году, отметила эксперт. Особенно тщательно следует изучать перспективы при маржинальной торговле, поскольку она сама по себе является рискованной деятельностью. Сложности подстерегают и в определении трендовых линий и уровней. Они становятся менее информативными, поэтому пользоваться разметкой в терминале нужно с учётом произошедших изменений.

В среднесрочном периоде акции могут достичь $1160–1200, но риски высоки», — рассказала Оксана Холоденко, начальник отдела аналитики и продвижения «БКС Мир инвестиций». По ее словам, при прочих равных условиях акции Tesla растут в два раза выше, чем индекс S&P 500, но и падают также в два раза сильнее. Пока неизвестно, когда оно состоится и в каком соотношении может пройти сплит. Прошлое годовое собрание проходило 7 октября 2021 года. Аналитики инвесткомпании «Фридом Финанс» также отметили, что обычно собрание акционеров Tesla проходит осенью. Компаниям выгоден сплит, поскольку он несёт с собой повышение оборотов на рынке, а также приток нового капитала.

Однако стоит быть осторожным, так как любая стратегия может дать осечку. Настоятельно рекомендуем использовать Stop Loss и Take Profit ордера, для снижения рисков потери капитала и максимизации прибыли. Скорее всего, примерно на такой же срок в начале апреля могут приостановить и торги акциями «Норникеля» — если не будет переносов. В основном это связано с правилом «одного доллара» введенного Nasdaq. Дабы избежать подобных негативных последствий, было введено понятие «адаптированная цена закрытия».

В долгосрочной перспективе сплит акций — сверхбычий сигнал. Поэтому доступная цена акций сподвигнет больше инвесторов вкладывать капитал в надежные компании. Сплит акций — это процесс, при котором компания увеличивает количество своих акций путем деления существующих на несколько более мелких (дробление акций). Основная цель такой процедуры — сделать ценные бумаги доступнее. Компания разделяет большую цену своих акций на определенный коэффициент. Транснефть, например, провела сплит с коэффициентом 1 к 100.

Всего три компании из индекса S&P 500, в том числе Apple (Tesla в индекс пока не входит), в 2020 году собирались сделать сплит. Для сравнения, в 1997 году было проведено 102 сплита, а в 2016 — 7. На горизонте года фактором поддержки бумаг компании при такой дивдоходности станет общее снижение уровня рублёвых процентных ставок вслед за замедлением инфляции. Ещё одно преимущество – повышение ликвидности, в результате которого снижается спред между ценами покупки и продажи, и встречные заявки исполняются быстрее. Ближайший сплит среди компаний “Великолепной семерки” трейдеры смогут наблюдать уже через неделю, 10 июня, в акциях NVDA. У краткосрочных трейдеров есть стратегия, которая предполагает открытие шорта в день сплита.

Объём дополнительного спроса неизвестен, но можно предположить, что притоки окажут умеренную поддержку бумагам на среднесрочном горизонте, обеспечив акциям динамику лучше Индекса МосБиржи. Вместе со сплитом рассчитываем на увеличение среднедневных объёмов торгов привилегированными акциями Транснефти. Согласно сообщению Московской биржи, приостановка торгов (в режиме Т+1) будет 12 февраля. Торги бумагами с уже снизившейся ценой возобновятся с 16 февраля. Обмен происходит автоматически, без дополнительных заявок инвесторов. Бумаги Транснефти скоро станут более доступными для частных инвесторов — компания проведёт сплит.

Как госкомпания она направляет не менее 50% нормализованной чистой прибыли на дивиденды. В последующие годы размер выплат прогнозируем на сопоставимом уровне. «Акции Tesla торгуются с 15–20%-ной премией к условно справедливой стоимости.

В итоге акция стала доступной для большего числа инвесторов, что увеличило спрос на неё. За 2023 год, предположительно, она может направить на дивиденды 170–200 руб., что составляет 10,6–12,4% доходности по текущим котировкам. Если акция стоит несколько копеек, то это тоже неудобно для расчёта дивидендов и анализа портфеля. Поэтому в индексе Мосбиржи только акции ВТБ, ФСК Россети и РусГидро стоят меньше 1 рубля. Важно отметить, что такой подход не меняет общую стоимость инвестиций в компанию. Акционеры просто получают больше ценных бумаг по сниженной стоимости.

Это крупные долгосрочные инвесторы, оценивающие компании по фундаментальным показателям. Пример компании с «терпеливыми» акционерами — агрегатор отелей Booking (одна акция стоит $1620). Основная причина сплита — это повышение собственной ликвидности на фондовом рынке. После сплита компания расширяет диапазон розничных инвесторов, для которых акция становится более «доступной». Например, Крейг Холден (2006 г.) в своей статье показал, что в долгосрочном периоде спрэд между покупкой и продажей акций из индекса NASDAQ после сплита значительно снизился.

Но лучше заранее подготовиться и сделать это самостоятельно. Как мы уже говорили, для инвестора итоговая позиция после сплита не изменится. Но что будет, если вы зашортили акцию, которая делает сплит или купили на нее опцион? При правильной работе брокера, ваша позиция пересчитается в соответствии с параметрами сплита, то есть фактически ничего не изменится. По статистике, компании осуществляющие обратный сплит, ощущали на себе дальнейшее снижение котировок в течение 2-3 лет, после проведения данной процедуры. Если стоимость акций становится меньше 1$ и торгуется в этом диапазоне в течение 30 дней, то их снимают с торгов.

На этой неделе, 1 февраля, Alphabet, материнская компания Google, объявила о сплите, или дроблении своих акций, в соотношении 20 к 1. 15 июля на брокерские счета тех инвесторов, кто будет акционером компании по состоянию на 1 июля, поступят дополнительные 19 акций на каждую имеющуюся бумагу. В следующий торговый день, 18 июля, цена бумаги пропорционально снизится — в 20 раз. Сейчас акции Alphabet — одни из самых дорогих в США, они торгуются почти по $3000 за бумагу.

Дробление, или сплит, акций — процесс увеличения количества ценных бумаг в обращении при соответствующем снижении их цены. Коэффициент дробления составит 100 — это значит, что количество акций эмитента с определенной даты вырастет в 100 раз, а цена такой акции рухнет в 100 раз. В 2014 году «Интер Рао» провела обратный сплит в пропорции 100 к 1, с 0,028 до 2,8 руб. Это было необходимо для сокращения несоразмерно увеличившееся в результате предыдущих допэмиссий количества акций. Дробление акций позволяет частично или полностью устранить проблему.

Поэтому важно следить за новостями предприятий, в которые инвестируете. Инвесторам, которые владеют акциями «Норникеля», не требуется совершать никаких дополнительных действий. После дробления каждую акцию автоматически заменят на 100 новых. 9 февраля 2024 года менеджмент «Норникеля» заявил, что собирается завершить дробление акций в начале апреля 2024 года.

Оно представляет собой стратегическое решение, которое принимается для роста доступности активов и привлечения новых инвесторов. Однако важно помнить, что процедура сама по себе не меняет показатели компаний. Поэтому инвесторам следует проводить собственный анализ и оценку эмитента, прежде чем принимать инвестиционные решения. Раньше на российском фондовом рынке преобладали крупные институциональные инвесторы, в том числе западные инвестфонды.

При наличии 50 акций по 10 тысяч, после сплита получается 500 «дробленых» акций по одной тысячи. Умение торговать сплитовые акции полезно как для краткосрочных, так и для долгосрочных трейдеров. После того, как начальное возбуждение от деления проходит, цена обычно какое-то время снижается на пониженном объеме. Это дает возможность шортовикам заработать на кратковременном откате с небольшим риском. В рамках первичного публичного предложения (IPO) «Диасофт» предложил акции по верхней границе установленного диапазона цен, составившего ₽4500 за акцию.

Сплит акций можно расценить как прерывание трехлетнего или пятилетнего срока владения, что приводит к отказу в получении льгот. Президент РСПП Александр Шохин в письме Минфину отмечает, что сплит не должен приводить к прерыванию владения ценными бумагами, и просит четко подтвердить это в разъяснениях. Исполнительный директор АРИ Илья Херсонцев пишет, что из текущей позиции госорганов следует отказ в льготе в случае сплита. В подтверждение он приводит ссылки на два письма Минфина и судебную практику. Налоговая льгота, направленная на стимулирование долгосрочных инвестиций, побуждает собственника к досрочной продаже предполагаемых к конвертации акций, отмечает автор письма в Минфин. Можно легко найти множество компаний, которые уже объявили или собираются объявить о делении своих акций.

Но сплит акций носит чисто технический характер и не влияет напрямую на бизнес или структуру акционерного капитала. Поэтому нельзя однозначно сказать, куда пойдут котировки эмитента после дробления. Например, у компании миллион акций, а цена акции на бирже составляет 100 тысяч рублей.

Процесс сопровождается ростом стоимости актива, что привлекает ещё больше участников. Сплит часто выступает следствием динамичного развития компании. При этом доля всех акционеров в капитале компании не меняется, в отличие от допэмиссии, которая размывает доли действующих акционеров. Особенно часто к нему прибегают хайповые компании из сектора IT или потребительских товаров.

В какой-то момент они поддадутся искушению и примут предложение. Видите позитивную для компании новость и спешите купить её бумаги? Не торопитесь — возможно, весь позитив уже в цене, и опытные участники торгов купили акцию заранее, а теперь продают.

Сейчас бумаги «Транснефти» одни из самых дорогих на российском рынке. После сплита акции компании будут более доступны частным инвесторам, что увеличит ликвидность бумаг и, как ожидается, поспособствует их росту. К сплитам обычно прибегают компании, акции которых за достаточно короткий срок подорожали в несколько раз. Например, в августе 2020 года Apple и Tesla раздробили свои акции в пропорции 4 к 1 и 5 к 1 соответственно.

Если компания проведет сплит, то число акций в портфелях инвесторов вырастет — новые бумаги, которые получат акционеры, и будут дивидендами. В компании отметили, что, хотя совет директоров и одобрил предложение, выплата дивидендов акциями требует окончательного утверждения советом. Однако не все компании поддерживают политику сплитования ценных бумаг. Небольшое число ставят во главу угла элитарность, невзирая на другие преимущества. Летом 2022 года одна акция консорциума стоила 400 тыс.

Зачастую в сплитовых акциях можно увидеть слишком низкий объем торговли. Некоторые компании могут объявить сплит, хотя их акция не вышла на новый High. Единого оптимального способа торговать сплиты не существует, поскольку различные стадии подходят для разных стилей торговли.

Однако после дробления акций Tesla может стать «отличным кандидатом на включение в индекс Dow Jones», писали ранее в The Mothley Fool. Сейчас компания входит в базу расчета индексов S&P 500, NASDAQ 100 и ряда других. В результате стоимость одной ценной бумаги уменьшается, но количество акций растет. Чтобы сделать акции более удобными для инвестиций, компании проводят дробление акций (сплит) и наоборот, объединение нескольких акций в одну (обратный сплит). Сплит акций является важным событием, которое может повлиять и на эмитента, и на ее инвесторов.

Вы можете подумать, что повышение цены акций – это хорошо для компании, но проведение обратного сплита – это в основном бухгалтерский трюк. В статье рассматриваются вопросы дробления акций компании, характеризуются факторы, влияющие на рыночную стоимость данного актива. Правда, появившиеся позднее акции класса B (аналог обыкновенных акций) его компании стоят намного дешевле, в 2010 году по ним был проведён сплит. Но это были вынужденные меры, из-за того что инвестфонды предлагали купить часть одной акции.

На этой волне активизируются трейдеры, которые ранее зафиксировали позиции, и тоже подключаются к процессу. Насколько сильным и длительным будет рост, зависит от ряда факторов, в том числе финансовых результатов деятельности эмитента. В целом считается, что дробление — это позитивное событие, поскольку обороты торгов акциями должны вырасти, как и интерес со стороны мелких инвесторов и трейдеров.

Когда приближается дата сплита, акция обычно выходит из спячки и с ускорением входит в сплит. Такой переход начинается примерно за 5-15 рабочих дней до даты исполнения. Фактическое время зависит от конкретной акции, общего состояния рынка и поведения сектора. Продавцы и покупатели уравновешивают спрос и предложение; это – главная причина изменения цены акций.

Они оперировали огромными капиталами, поэтому вопрос высокой цены отдельной бумаги был не столь актуальным. Но все изменилось с февраля 2022 года, когда российские инвесторы-физлица постепенно стали доминировать в торговом обороте на рынке акций, после ухода иностранных инвесторов. Если цена будет в 100 раз меньше, то покупка и продажа акций станет более доступной для широкого круга инвесторов и спекулянтов. Они будут чаще совершать сделки с акциями «Норникеля», тем самым повышая торговый оборот и ликвидность ценных бумаг эмитента.

В результате стоимость одной ценной бумаги уменьшается, но общее их число растет. Акционерные общества вправе проводить и обратную процедуру сплита – консолидацию. При проведении консолидации количество акций уменьшается, а их стоимость возрастает. Сразу после сплита акции вырастают в среднем на 2,5 %, а в течение года после сплита — на 5 %. Из документа следует, что компания планирует провести дробление бумаг, чтобы выплатить дивиденды . Однако Tesla хочет заплатить не деньгами, а акциями.

С помощью сплита они пытаются повысить спрос на активы. Исполнительный директор АРИ Илья Херсонцев и президент РСПП Александр Шохин хотят, чтобы государство не рассматривало сплит как перерыв во владении ценными бумагами. Еще одна причина, по которой компания может проводить деление акций, заключается в желании увеличить количество доступных для торговли акций. Институционалы стараются избегать акций с низким объемом торговли, потому что открытие и закрытие крупных позиций может существенно повлиять на цену. Чем больше акций находится в обращении, тем меньше влияют на цену сделки институционалов.

Учитывая вышесказанное, можно рекомендовать инвесторам обращать внимание на акции, в которых может произойти сплит в течение ближайших 3-6 месяцев. Но руководители компаний знают, что деление акций – один из наиболее мощных и эффективных маркетинговых инструментов. Сплит создает у акционеров ощущение, что их богатство возросло. Информация о проведении IPO одной из дочерних компаний «Ростелекома» в этом году также была встречена рынком положительно. По словам Осеевского, инвесторам будет предложен небольшой пакет акций. Также увеличатся среднедневные объемы торгов и ликвидность», — спрогнозировал эксперт.

Анализировать поведение цены в переходный период придётся вручную. Помимо положительных ожиданий, существуют и негативные последствия сплита в трейдинге. Например, трейдеры, находящиеся в коротких позициях, должны успеть закрыть их до приостановки торгов. В противном случае они будут закрыты принудительно биржей. Таким образом, участники рынка, чьи акции находились в просадке, рискуют получить реальный убыток по портфелю.

Баффет не хочет проводить дробление, дабы не вызвать поток спекулянтов на свои активы. Он рассматривает своих акционеров как верных партнеров и совладельцев его бизнеса. После объявления сплита, не забывайте ежедневно или еженедельно проводить переоценку своей позиции.

А вот количество акций у компании-эмитента увеличивается, но только за счет снижения цены каждой. При этом дробление акций ухудшает качество компаний, считают авторы исследования. Менеджмент становится более сконцентрирован на краткосрочных целях, а капитализация компании увеличивается без роста фундаментальных показателей. Инвесторам стоит учесть, что в долгосрочной перспективе сплит может привести к падению стоимости акций, поэтому спекулировать на возможных сплитах не стоит. Как правило, дробление акций не оказывает прямого влияния на инвесторов. Сумма вложенных в ценные бумаги средств остается такой же.

Разумеется, предприятия не просто так осуществляют дробление своих бумаг, это в основном вынужденная мера. Чаще всего такое решение принимается, когда акции в процессе обращения сильно вырастают в цене. Их приобретение становится недоступным части мелких инвесторов, что затрудняет приток новых капиталов и ухудшает показатели оборачиваемости акций.

- Раньше было 10 акций по 100$, после сплита — 100 акций по 10$.

- Объём дополнительного спроса неизвестен, но можно предположить, что притоки окажут умеренную поддержку бумагам на среднесрочном горизонте, обеспечив акциям динамику лучше Индекса МосБиржи.

- Сплит акций можно расценить как прерывание трехлетнего или пятилетнего срока владения, что приводит к отказу в получении льгот.

- Бывают исключения в поведении рынка, но каждый акционер сам определяет допустимые риски.

- Единого оптимального способа торговать сплиты не существует, поскольку различные стадии подходят для разных стилей торговли.

- При этом дробление акций ухудшает качество компаний, считают авторы исследования.

То есть номинальная цена и стоимость одной акции на рынке снизится в 100 раз, а количество в обращении увеличится в 100 раз. Далее наступает благоприятный период для компании, когда рынок даёт реакцию на позитивные ожидания от сплита. Более доступные акции привлекают инвесторов, они вкладываются в бумаги и толкают цену вверх.

Раз увеличить цену своих акций и во столько же раз сократить их общее количество. Относительно недавний пример — бэксплит General Electric в 2021 году. Компания зарабатывала более 100 млрд $, но при этом акции стоили ниже 20$.

Всё, что нужно знать про дробление префов Транснефти, мы описали здесь. Как понятно из названия, обратный сплит или консолидация акций – процедура полностью противоположная дроблению. Количество акций уменьшается, а их стоимость вырастает в аналогичной пропорции. Было у инвестора 3 акции по 100 рублей, в результате консолидации 1 к 3, произойдет конвертации имеющихся акций в одну стоимостью 300 рублей. Как и со сплитом, конечный финансовый результат будет неизменным.

Объяснить такой феномен достаточно просто — «Buy the rumor sell the news». Спекулянты активно разгоняют цену вверх, а потом продают накопившийся объем, из-за чего возникает заметное давление продавцов. В это время “домохозяйства” еще не успели купить достаточно акций, чтобы обеспечить их рост. Как сделать дорогие ценные бумаги доступными для широкого круга трейдеров? Рассмотрим, как он устроен и как влияет на цену акций.

Сплит позволяет снизить стоимость до приемлемого уровня без изменения фундаментальных показателей бизнеса и делает активы компании привлекательными для широкой аудитории. ☝️ Увеличилось количество акций и при этом возросла их доступность. В январе компания выплатила промежуточные дивиденды по итогам 9 месяцев 2023 года в размере 915,33 ₽ на акцию, или около 140 млрд рублей. Но финальных дивидендов по итогам всего года, по всей видимости, ждать не стоит. Дело в том, что промежуточные выплаты уже превысили свободный денежный поток за год — именно этот параметр считается базой для расчета дивидендов.

В результате цена Apple за бумагу снизилась с $500 до $125, а Tesla — c $2400 до $480. При этом к моменту принятия решения о сплите бумаги производителя iPhone выросли более чем вдвое за год, а компании Илона Маска — в шесть раз. Еще одна крупная технологическая компания, Nvidia, провела сплит 4 к 1 летом прошлого года (цена за акцию снизилась с $760 до $190). Чтобы увеличить доступность для частных инвесторов, компания проведёт дробление бумаг (сплит) по формуле 1 к 100.

Доказано, что деление акций повышает и активизирует спрос, что приводит к росту цены. Взгляд на деление акции как на простой обмен «доллара на два полтинника», который не влияет на рынок, не учитывает один важный момент. Он представляет собой мощный рост ценности и прекрасную возможность склонить чашу весов рынка в нашу пользу.

Бывают исключения в поведении рынка, но каждый акционер сам определяет допустимые риски. В день наступления сплит-отсечки биржа приостанавливает торги по ценным бумагам компании, о чём заранее информирует участников торгов. Акции поступят в оборот только после замены всего выпуска бумагами с новым номиналом. Насколько длительным будет процесс, предсказать невозможно.

Во всех этих случаях акции не следует включать в свой список. Предпочтительнее торговать акции, по которым есть опционы. Чтобы компания могла торговать опционами, она должна удовлетворять требованию по минимальному количеству акций. Напомним, что деление акций является следствием сильного поведения. В бумагах, которые в течение какого-то времени падали, сплит объявляется редко. При этом Карпунин отметил, что приток частных инвесторов с небольшими капиталами появится лишь после самого дробления, когда цена акции снизится в 100 раз.

А это в свою очередь потеря ликвидности, и как правило, дальнейшее падение котировок. Дабы избежать этого – компания вынуждена произвести консолидацию акций. Дивидендная доходность указана с учетом цены закрытия торгов 13 февраля. Чтобы не оказывать негативного влияния на котировки, была введена концепция «адаптированной цены закрытия». По этой причине после дробления диаграмма автоматически перестраивается, отражая предыдущие записи, уменьшенные в аналогичной пропорции. После дробления стоимость сначала уменьшается, и владельцы более крупного пакета покупают акции у держателей в течение этого периода, чтобы укрепить свои собственные позиции.

Акции дробят для удобства торговли ценными бумагами и повышения их ликвидности на бирже. Цена минимальной покупки или продажи снизится в 100 раз — это упрощает работу с бумагой в портфеле. Акционеры смогут частично продавать или докупать акции в портфель на гораздо более скромные суммы, например в рамках ребалансировки портфеля.

Владелец акций может зарабатывать не только на росте их цены, но и на дивидендах. Чтобы правильно выстроить дивидендную стратегию, нужно знать, откуда они берутся и по каким правилам их выплачивают. Обычно брокер заранее информирует держателей акций о сплите, а компании публикуют эту новость на своем сайте. Чтобы не потерять инвесторов, обществам приходится консолидировать акции, тем самым повышая их стоимость. Информация о намерении провести дробление заранее не афишируется. Поэтому невозможно предвидеть раскол или прогнозировать его для инвесторов.

Термин «сплит» пришёл из английского – stock split, что означает дробление актива. Его суть в том, чтобы снизить цену одной акции, не меняя уровень капитализации. Для этого определяется коэффициент, с помощью которого каждая акция дробится на более мелкие по стоимости бумаги в одинаковой пропорции. Дробление, или сплит акций, – одна из составляющих стратегии развития компаний. Многие организации периодически прибегают к этой процедуре, выбирая её в качестве альтернативы эмиссии (выпуску) новых акций. У сплита существуют как преимущества, так и недостатки, которые могут повлиять на торговлю ценными бумагами.

Повышенный спрос на ценные бумаги ведет к росту цен. Привилегированные акции Транснефти на Московской бирже стоят 157 тыс. По мнению аналитика, такая ситуация может сохраниться как минимум до конца 2022 года. Tesla уже объявила, что не будет анонсировать новые модели автомобилей в этом году. Бумаги дробят с помощью заранее оговорённого коэффициента, их количество умножается пропорционально ему, а стоимость, соответственно, уменьшается.

Но может и отклонить, и в этом случае ценные бумаги останутся без изменений. Дробление не изменяет размер акционерного капитала, как и долю каждого акционера, поскольку они увеличиваются в равной пропорции. Увеличивается только количество ценных бумаг в обращении. Зачастую дробление проводят эмитенты, акции которых значительно выросли в цене для физических лиц.

31 августа — день, начиная с которого акции компании на бирже Nasdaq торговались по новым ценам. В наиболее нейтральном положении находятся инвесторы, осуществляющие торговую деятельность напрямую через американские фондовые площадки. В мировой практике сплиты обычно не оказывают сильного влияния, но случай Транснефти стоит рассматривать отдельно из-за очень высокой цены одного лота — 157 тыс.

Это значит, что с учетом режима Т+1 последний день для покупки или продажи акций перед дроблением — 14 февраля. С 21 февраля разделенные акции «Транснефти» начнут торговаться в обычном режиме. Разберемся, что дробление акций означает для инвесторов и акционеров и зачем компания решилась на этот шаг. Капитализация, как и при обычном сплите, не меняется. Иногда компании приходится объявлять о делении, чтобы выполнить требования биржи в отношении минимального количества акций в обращении.

Далее обсуждение сплита акций выносится на общее собрание акционеров. Результат будет зависеть от принятой им итоговой резолюции. Собрание может согласиться с доводами совета директоров, и тогда процедура сплита будет запущена.

Каждое изменение на рынке, будь то крупная корпоративная сделка или небольшое решение, может значительно повлиять на динамику рынка. Примером такого события является сплит акций — процесс, который вызывает дебаты среди аналитиков. Давайте разберемся, что такое сплит акций, как проходит этот процесс и как он влияет на акционеров. Решение об увеличении количества ценных бумаг совет директоров «Транснефти» принял в октябре 2023 года, а в ноябре его одобрило Росимущество (крупнейший акционер предприятия). Перед конвертацией привилегированные акции компании стоили около 166,8 тысяч рублей, а после возобновления торгов их цена составила 1,6 тысяч рублей. Отметим, что до дробления эти ценные бумаги считались самыми дорогими на фондовом рынке России.

Но хотя проведение этого процесса часто рассматривается как красный флаг для инвесторов, в долгосрочной перспективе он может помочь бизнесу выжить и справиться с трудными ситуациями. Эти гипотезы подтверждаются в ряде работ, доказывающих положительное влияние сплита на стоимость компании, причем как до, так и после самого момента дробления. Деление акций при достижении ими определенной цены – вполне обычное явление на фондовом рынке.

Но даже этот темп роста обычно ускоряется во время последних 30 дней перед объявлением. Многие трейдеры используют эту фазу, набирая позиции в кандидатах на сплит на определенных уровнях. Главное для заработка на этой стадии – способность определить, какие акции имеют наибольшую вероятность подвергнуться сплиту, и когда. Когда «горячая» акция быстро растет, это всегда вызвано тем, что спрос на данную бумагу превышает предложение. Когда появляется больше желающих владеть акцией, чем тех, кто хочет ее продать по текущей цене, необходимо как-то побудить продавцов отказаться от своих бумаг. Единственный способ это сделать – предложить им более высокую цену.

Владельцам длинных позиций такая ситуация не грозит. Если сплит одобрен собранием акционеров, устанавливается дата начиная с которой бумаги будут дробиться – сплит-отсечка. Проверяется и обновляется при необходимости реестр акционеров, которые являются держателями акций до указанной даты. В отдельных странах, например, в США, дробление акций повышает их удельный вес в тех индексах, куда они включены.

Теперь менеджменту особенно важно следить за тем, чтобы размер цены акции или лота был удобен для торговли между частными инвесторами. Сплит (stock split) — это дробление одной акции на несколько. При этом одна дорогая бумага заменяется на некоторое количество более дешевых. Капитализация компании не меняется — ведь много мелких бумаг стоят столько же, сколько одна большая.

Рассказываем, что это значит и как влияет на котировки. Аналитик Roth Capital Крейг Ирвин сказал агентству Reuters, что компании обычно проводят сплит акций, когда «впереди хорошие новости». «Это объясняет желание компании провести очередной сплит», — рассказала она. Следует понимать, что компании с очень высокой капитализацией выбиваются из этого строя.

Сильно возросшая стоимость, делают акции не очень привлекательными в глазах инвесторов. А у многих мелких инвесторов вообще может банально не хватать свободных средств на покупку такого «дорогого удовольствия». Главной мотивацией для проведения компанией деления акций является стремление сделать цену более привлекательной для среднего розничного инвестора. Ведь найдется больше желающих купить акции по 50$, чем по 100$. При одинаковой комиссии, многие готовы скорее купить 100 акций по цене 50$, чем 50 акций по 100$.

Дробление может снизить спред между ценой покупки и продажи, что способствует более эффективной торговле. В этой статье мы сосредоточимся на обычном сплите и рассмотрим, как он влияет на инвесторов. Обратные сплиты обычно проводят эмитенты, у которых в обращении слишком много активов по низкой цене. ➕ Обратный сплит тоже возможенКомпания, наоборот, конвертирует несколько акций в одну новую такого же типа.

То есть сплит помогает увеличить популярность среди рядовых инвесторов и ликвидность акций. Соотношение акционеров при сплите не меняется, как и их суммарный объем капитала. Раньше было 10 акций по 100$, после сплита — 100 акций по 10$. За более чем полвека, при начальной стоимости $8, компания показывала среднегодовой рост в 19%, намного опережая все другие успешные компании.

У инвесторов может возникнуть следующая проблема при бэксплите. В портфеле 10 акций, а компания делает обратный сплит 3 к 1. В итоге у инвестора остается 3,33 акции — неполный лот.

При дроблении с коэффициентом 100 количество акций увеличится до 100 млн, а цена одной снизится до тысячи рублей. К примеру, летом 2020 года Apple объявила о дроблении акций 4 к 1, чтобы вернуть цену своих бумаг примерно до 100 долларов. Хотя ни стоимость компании, ни сумма инвестиций не меняются при дроблении, важно понимать, как дробление акций может повлиять на весь инвестиционный портфель.

Принять их нужно быстро, чтобы они были своевременны сплитам, которые состоятся в ближайшее время, сказал представитель брокера. Решения о продаже или удержании акций принимаются исходя из совершенно иных, чем налоговые льготы, соображений, сказал заместитель генерального директора «Цифра брокера» Александр Цыганов. Аналитики «Цифра брокера» не исключают, что после сплита участники торгов захотят зафиксировать прибыль. И вообще это может стать сигналом для инвестора, что в компании возможны проблемы. Например, если на счете у владельца семь акций, и происходит консолидация пяти акций в одну, остаток из двух акций невозможно конвертировать в целую. Этот остаток превращается в «дробную акцию», которая дает пропорциональные права, но у инвестора могут возникнуть сложности с ее обращением.

Например, ВТБ планирует в июне 2022 года провести обратный сплит и увеличить цену акции с около 2 копеек до примерно 120 руб. Однако после обратного сплита у инвестора могут появиться дробные акции. Если число акций в портфеле будет не кратно 5000 (5 лотов), то образуется дробная часть. ВТБ планирует выкупить у инвесторов доли бумаг по рыночной цене, объединить их и снова вывести на рынок.

Ранее ценовой диапазон размещения был установлен в коридоре от ₽4000 до ₽4500 за акцию. Торги бумагами компании начались под тикером DIAS, они получили второй уровень листинга. Предстоящее дробление необязательно делает акцию хорошей инвестицией. Всегда стоит проверять финансовую информацию компании перед инвестированием.

Это все равно, как если бы у вас было 2 купюры по 500 рублей, а вам их разменяли на одну тысячную. Цель торговли сплитовых акций – поймать часть положительного движения цены, которое происходит в течение различных стадий цикла деления. Мощный рост ценности бумаги и положительного отношения к ней инвесторов открывает прекрасные возможности для тех трейдеров, которые понимают влияние подобных событий на рынок. Сплит, или дробление акций на бирже, – инструмент, к которому периодически приходится прибегать компаниям при чрезмерном росте стоимости актива. Это вынужденная мера, без неё интерес к акциям эмитента может упасть по причине чересчур высокой цены. Смысл в том, что количество акций по более низкой цене увеличивается, а общая стоимость выпуска остаётся прежней.

Сам по себе сплит — лишь один из множества факторов, которые влияют на цену в моменте. Консолидация применяется для вывода организации из разряда бумаг «penny stock» – в переводе с английского запас копейки. Биржа Nasdaq ввела правило, что если акции компании стоят дешевле 1$, и торгуются по такой цене в течение 30 дней, то ценные бумаги снимаются с торгов. Но некоторые компании принципиально не хотят проводить сплиты. Например, акции класса А (аналог привилегированных акций в России) Berkshire Hathaway, управляемой Уорреном Баффетом, стоят около $300 тыс., по ним никогда не было сплита. Баффет сам говорил, что он заинтересован в привлечении, в первую очередь, долгосрочных крупных инвесторов.

Это может означать, что компания в скором времени разорится, и руководство пытается подольше «задержаться» на фондовом рынке, чтобы успеть вывести средства. Вопрос о консолидации/дроблении акций выносится на повестку собрания только сове- том директоров, если иное не предусмотрено в Уставе акционерного общества. Среднесрочные и долгосрочные ожидания по привилегированным акциям Транснефти положительные. Самые дорогие бумаги на российском рынке — привилегированные акции Транснефти — скоро номинально подешевеют в 100 раз. Внесено в реестр лицензированных форекс-дилеров в разделе профессиональных участников рынка ценных бумаг на официальном сайте Центрального банка Российской Федерации. Доступные активы могут увеличить оборот фирмы на рынке.

На графике зеленым цветом показан сплит акций Apple 2 к 1. Адаптированная цена закрытия убирает подобный «провал котировок» и делает их более удобными для восприятия (красная кривая). Возросший спрос способен также дать толчок к постепенному росту котировок. Покупают активы после дробления и после некоторого роста сбывают активы с прибылью. В итоге ликвидность на рынке постепенно начинает снижаться, а вслед за этим неуклонно уменьшается капитализация компании. Если сравнить с экономикой, то сплит очень сильно напоминает деноминацию цен.

На бирже можно продать 3 акции, а 0,33 можно продать только на внебиржевых торгах. Придется связываться с брокером и решать эту ситуацию. В целом, сплитовые акции имеют ряд общих характеристик. Как правило, акции компаний, объявивших о сплите, перед этим формировали один новый High за другим. Во многих случаях, у них уже было деление акций в прошлом. Чаще всего, в течение короткого периода времени о делении объявляют несколько компаний из одного сектора.

Стоимость актива, в отношении которого объявляется сплит-отсечка, часто ведёт себя следующим образом. До наступления даты дробления бумага идёт в рост, причём он может быть довольно интенсивным, если речь об известной компании, хорошо себя зарекомендовавшей на рынке. Даже для менее популярных организаций объявление сплита может повлечь за собой рост, поскольку участники рынка воспринимают этот процесс как стремление к дальнейшему развитию.

Сильные акции остаются сильными, и цикл повторяется. Как правило, в течение нескольких дней после объявления, акции «дрейфуют», как бы находясь в спячке. Но некоторые, особенно сильные акции в лидирующих секторах могут миновать фазу спячки и продолжать идти вверх. Чем короче промежуток времени между объявлением и датой исполнения деления, тем короче этот этап. Если акция объявляет о сплите за очень короткое время до даты исполнения, это является очень сильным бычьим сигналом. Как правило, в течение 60 дней до объявления о сплите, акция растет быстрее обычного.

Компании могут объявить о дроблении акций в любое время. Этот процесс никак не влияет на дивиденды или финансовые показатели компании, но может принести пользу акционерам и предприятию. По сути, это обратная операция по отношению к сплиту, но влияние на акции отличается. Купить дешёвую акцию проще, чем более дорогую, поэтому обратный сплит ждут не так сильно, как обычный сплит. В его результате акции не становятся дорогими, но и более доступными тоже.

В зависимости от реакции рынка и поведения цены, можно закрывать позицию и переходить к очередному кандидату на сплит. В торговле сплитовых акций нет ничего сверхъестественного. Как правило, это сильные акции, представляющие собой хороший выбор для трейдера. Их отличает сильное поведение, которое хоть и меняется, как любое явление на рынке, но все же демонстрирует определенные зависимости.

В итоге, взамен повышения ликвидности и спроса на бумаги, можно было наблюдать обратную картину. Увидев подобный график, они в большинстве случаев даже не будут разбираться, что же случилось. Просто сделают вывод, что у этой компании серьезные проблемы, раз случился обвал цен в несколько раз. Есть такие, которые преднамеренно отказываются проводить сплит, несмотря на довольно высокие цены на свои акции. Естественно встает резонный вопрос – «А для чего затевать все эти процедуры? Стоимость компании останется неизменной? А от перемены мест слагаемых (цены и количества) сумма не меняется.» Абсолютно тот же результат будет и у текущих владельцев акций.

На платформе EXMO Margin есть возможность торговать этим активом, а использую мультипликатор – многократно увеличить потенциальную прибыль. Данное событие наверняка станет одним из самых интересных этим летом. «Рентал ПРО» разместит уже выпущенные паи на 3 млрд руб. Рассказываем, зачем компании дробят и объединяют свои акции.

Дробление проводится для повышения спроса на акции компании. Если в одной отрасли стоимость ценных бумаг какого-либо общества становится в несколько раз дороже, чем у конкурентов, то частным инвесторам становится «не по карману» их приобретение. В этом случае спрос и цена снижаются, что приводит к снижению капитализации компании.

Информация на сайте invest-space.ru носит исключительно информационный характер и не является индивидуальной инвестиционной рекомендацией. Сайт не несет ответственности за действия или бездействия пользователей на финансовых рынках и предупреждает о рисках частичной или полной потери денежных средств. Ресурс не является криптобиржей и не принимает оплату. А вот проведение консолидации должно насторожить инвестора.

Многие инвесторы, которые только наблюдали за ростом акции в день выхода объявления и в период перед сплитом, теперь покупают акции по более низкой цене. Эти последние покупатели являются той силой, которая двигает акцию еще выше. Сплит происходит, когда компания делит цену акции на какой-то коэффициент, в соответствии с количеством акций, которые хочет дополнительно выпустить, например – 2 к 1. Независимо от величины коэффициента, цена акции снижается, а количество акций в обращении – увеличивается. Это все равно, что разменять 10-долларовую купюру на две 5-долларовые.

С другой стороны, обратный сплит часто направлен на то, чтобы помочь компании выполнить минимальные требования, чтобы оставаться на бирже. Предприятие может начать обратный сплит, если цена на бумаги упадёт слишком сильно. Обратное дробление приводит к более высокой цене за бумагу, что позволяет эмитентам торговать на публичной бирже. Если компания обеспокоена тем, что цена её акций чрезмерно высока или слишком низка, то она может провести сплит акций (Stock split).

За это время ситуация на рынке может радикально поменяться, поэтому пока нельзя говорить о перспективах роста акций Tesla после дробления, рассказала аналитик. По словам Лапшиной, сам по себе сплит вряд ли можно считать полноценным драйвером роста акций, а обращать внимание стоит на финансовое положение компании и ситуацию в отрасли. Она отметила, что производители электрокаров испытывают проблемы с цепочками поставок и дефицитом полупроводников, что сдерживает рост как отрасли в целом, так и отдельных компаний. Трейдерам и инвесторам стоит быть внимательными при анализе активов, подвергшихся сплиту. Данные технического анализа, в том числе сигналы индикаторов, будут давать сбои.

Сплит — дробление ценной бумаги с высокой стоимостью на несколько мелких, более дешевых активов. При этом цена новых акций в сумме равна стоимости базового актива. Дробление ценных бумаг может дать положительный сигнал от эмитента о его успешном развитии и перспективах. Это укрепляет доверие к фирме со стороны инвесторов. Однако бывает и такое, что компании дробят акции при падении котировок.

Важно учитывать, что во время процедуры дробления Мосбиржа остановит торговлю ценными бумагами. То есть инвесторы не смогут совершать сделки с ними какое-то время — обычно процесс занимает от двух до пяти дней. Одной из проблем, возникающей при проведении процедуры сплита являлось отображение новых котировок на биржевых графиках. Например, при сплите 1 к 4, котировки должны уменьшиться в 4 раза. Такое резкое падение не очень приятно видеть на графике и способно отпугнуть новых потенциальных инвесторов.

У каждого акционера их также становится вдвое больше, чем до проведения сплита. Удвоение количества снижает стоимость каждой акции вдвое. Благодаря сплиту повышается ликвидность бумаг (способность обменивать их на наличные). К минусам деления акций можно отнести то, что это увеличивает спекуляцию на рынках, так как бумаги становятся более волатильными.

Однако сплит акций может косвенно повлиять на инвестиционный портфель и отношение инвесторов к компании. Обычно сплит проводят, когда цена акции сильно выросла и уже не все инвесторы могут купить нужное количество. Например, инвестор хочет добавить акцию в свой портфель, размером в 1 000$ на 5%. В таком случае инвестор может отказаться от покупки и найдет альтернативу. В основном сплит применяется для повышения ликвидности акций.

Дробную часть обычно можно продать только через внебиржевой рынок. Для инвестора весь процесс конвертации акций на счете происходит автоматически, как и при сплите. Неудобства, которые могут возникнуть — это уменьшение ликвидности актива и образование «дробной акции». В некоторых случаях консолидация проводится не для того, чтобы не «вылететь» с биржи, а для поддержания средней рыночной стоимости ценных бумаг на уровне конкурентов. Такое справедливое обращение с рыночными ценами довольно распространено в Соединенных Штатах. После разделения акций их стоимость падает, что приводит к росту интереса инвесторов.

Как правило, метод применяется, когда котировки падают настолько низко, что ценным бумагам грозит делистинг из-за приближения к порогу минимальных требований биржи. От инвестора требуется быть лишь владельцем бумаги на момент события. Самый свежий пример — привилегированные акции Транснефти. В сентябре 2023 года совет директоров вынес вопрос на повестку, в ноябре объявил условия, а в декабре акционеры одобрили решение. Число акций в портфеле увеличивается пропорционально, и общая сумма вложений не меняется.

Форекс обучение в школе Бориса Купера, переходите по ссылке и узнаете больше — https://boriscooper.org/.